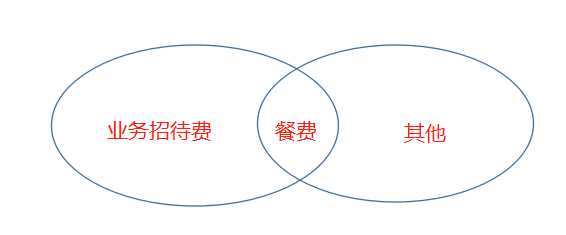

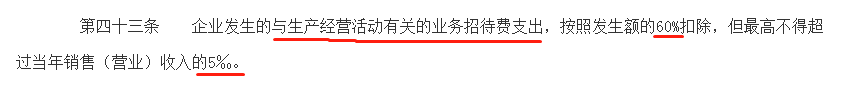

简单来说就是3点特征:以企业经营为目的、企业与被招待人存在业务关系、合理支出。企业所有者的个人爱好支出费用算不算业务招待费?相信很多人都会说“不算”,因为它跟企业经营没关系啊。清楚了业务招待费的特征,接下来理清它跟其他费用科目的区别,在业务招待费的范围上,没有官方文件的界定,因此很容易跟其他费用“难舍难分”,其中最易混淆的就是差旅费和餐费,现在针对这三个费用科目给大家做个区分。业务招待费与差旅费有什么区别?比如,客户来公司谈项目,产生的住宿费由本公司承担,会计人员可以将这笔费用列入业务招待费;如果是本公司的员工到客户公司去谈项目,产生的住宿费还是由本公司承担,那就得计入差旅费了。业务招待费与差旅费的区别就是,前者是为企业外人员支出的费用,后者是为企业内部人员支出的费用。业务招待费与餐费有什么区别?业务招待费包括餐费,餐费也不一定就属于业务招待费,它们的关系如下图:某员工要出差去广州陪客户,与客户一同登上广州塔,领导说费用自己全承包了吧,于是去广州塔的交通费、广州塔的门票费、结束之后宴请对方的餐费、赠送对方纪念品的杂费等等,都囊括在业务招待费里面。但是“餐费不一定属于业务招待费”怎么理解呢?最常见的,公司免费提供午餐,这是餐费,但计入职工福利费;员工出差期间要吃饭吧?产生的餐费就得计入差旅费。业务招待费税前扣除的基数是多少?在国家税务总局发布的企业所得税法实施条例中,有这样一条规定:只要符合规定的业务招待费支出,在不超过当年营业收入的千分之五的前提下,企业都可以按照发生额的60%进行税前扣除。

注意这些业务招待费的涉税风险

1.错将业务招待费计入其它项目,影响增值税、企业所得税和个人所得税。例如:华唯公司在维护客户关系时,赠送了一部手机给客户,会计人员没有计入业务招待费,而是计入了业务宣传费。如果当年广告宣传支出太多,超过了扣除数,而业务招待费还在扣除数内,那无形之中就会增加华唯公司的企业所得税和增值税等税负压力。2.不合规范、与企业生产经营无关的支出也计入了业务招待费。从上述国家税务总局的文件来看,业务招待费必须是与企业经营的有关的事项支出。老板买了一台空调放在办公室,这不能算是业务招待费,不能税前扣除。再惨一点,有一项可以入业务招待费的支出,但是发票不合规范,也不能进行税前扣除了。3.筹建期业务招待费与正常期间业务招待费扣除政策不同。根据《国家税务总局关于企业所得税应纳税所得额若干税务处理的公告》(国家税务总局公告2012年第15号)规定,企业在筹建期间发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。根据《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函〔2009〕98号)第九条规定,新税法中开(筹)办费未明确列作长期待摊费用的,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的规定处理,但一经选定,不得改变。也就是说,碧桂圆子公司在建房期间,需要招待投资方,这期间产生的支出可以按标准扣除,要是开始营业了,就得按照另外的规定进行扣除。例如,华唯公司的会计按照当年收入,按标准扣除数计算了300万可扣除的业务招待费,但是实际发生的业务招待费只有250万,那么剩下的50万也不能进行税前扣除。如果纳税人不能提供真实有效的凭证或资料,来证明这项费用确实属于业务招待费,税务机关也不会通过纳税人税前扣除的申请。

案例问答

1.我买了300元水果用于业务招待,凭证上该写谁的身份证号和名字?

对于报销申请单,谁要报销就写谁的名字;对于收据,谁收钱就写谁的名字。

2. 业务招待费进项税额可以抵扣吗?

不能抵扣。就算抵扣了也要做进项税额转出。

3.赠送给客户的茶叶,为什么涉及业务招待费?

应交税费--应交增值税(销项税额)

贷:银行存款;

应交税费——应交增值税(进项税额转出)